原文作者:Murphy,加密 KOL(X:@Murphychen 888)

从链上行为分析,看牛市中的 BTC 在极端情况下可能会跌到什么程度?

总体逻辑就是依据链上行为分析和历史数据为参考,从两个方面来评估。

方法一、从 STH-MVRV(短期持有者)的角度

短期持有者是牛熊转换的重要参与者,因此 STH-MVRV 的表现在牛市周期中具有极其重要的参考价值。我曾经用 2 篇推文的篇幅详细讲解过其原理和作用,新来的小伙伴可以参考以下链接,此处我就不在累述了。

关于 STH-MVRV 在牛市的作用详解可以参考一下链接:https://x.com/Murphychen888/status/1780825849962590374

关于 STH-MVRV 在历史上重要表现可以参考一下链接:https://x.com/Murphychen888/status/1781342103639130544

众所周知,在上一轮周期中出现过 2 个令人生畏的黑天鹅事件,也引发了 BTC 价格的暴跌。通过下图我们可以看到, 3.12 事件发生时,STH-MVRV 最低到了 0.59 ;5.19 事件发生时,STH-MVRV 最低到了 0.67 。意味着 3.12 时 STH(短期持有者)平均浮亏 41% , 5.19 时 STH(短期持有者)平均浮亏 33% ,可以看出当时的市场是有多么的惨烈。

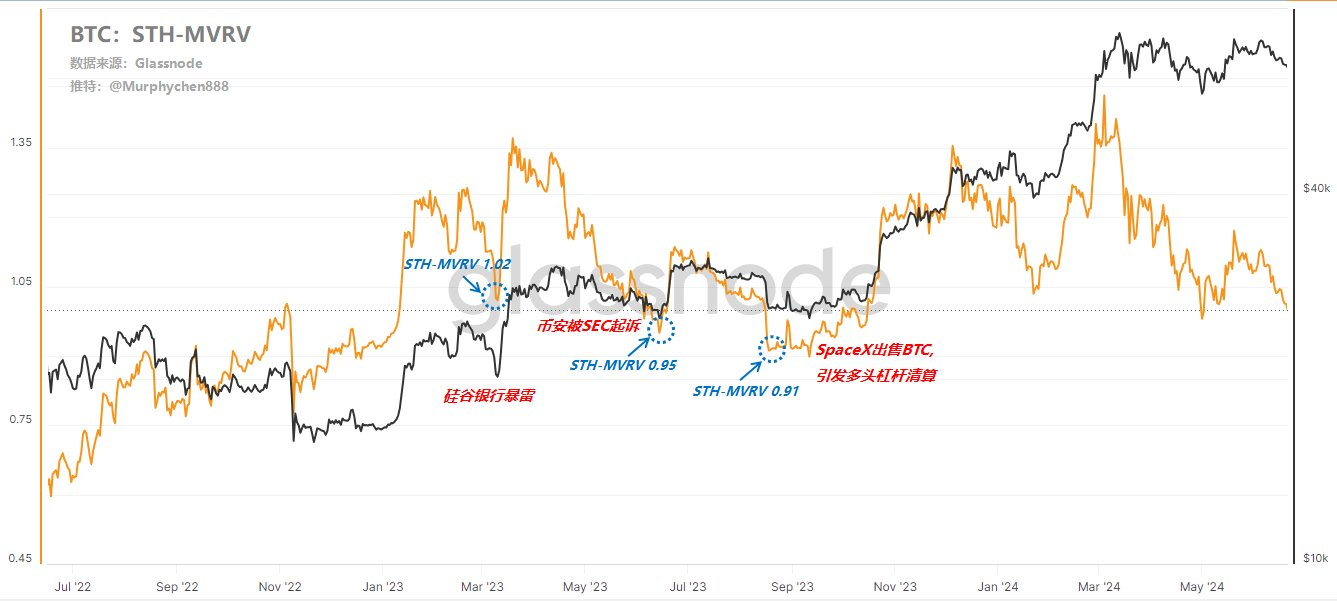

在本轮周期中,也出现过 3 次令人印象深刻的市场投降事件:

1、2023 年 3 月 10 日硅谷银行暴雷,BTC 价格从 25,000 美元跌到 20,000 美元,期间STH-MVRV 最低到 1.02;

2、2023 年 6 月 5 日币安被 SEC 起诉,BTC 价格从 30,000 美元跌到 25,000 美元,期间STH-MVRV 最低到 0.95。

3、2023 年 8 月 17 日有报道称 SpaceX 出售价值 3.73 亿美元的 BTC,引发多头杠杆清算,期间STH-MVRV 最低到 0.91;

把这些特殊事件下的 STH-MVRV 值,对应到当前 BTC 的价格分别如下:

STH-MVRV 0.59 = $37,979

STH-MVRV 0.67 = $43,129

STH-MVRV 1.02 = $65,659

STH-MVRV 0.95 = $61,153

STH-MVRV 0.91 = $58,579

不知大家发现没,当市场走出熊市底部区间后,我们就可以通过 STH-MVRV 的表现来评估市场情绪的波动。STH-MVRV 回撤幅度的深潜,也反映了引发 BTC 价格下跌事件的影响力的大小。

比如 2020 年新冠疫情席卷全球,这是一次对人类生命健康的严峻考验,在生存危机面前谁也无法再有心思考虑生命以外的东西,包括投资。3.12 事件对风险市场的冲击相当于一次 9 级地震,我认为本轮牛市周期中,以目前可以预计的情况看,再次出现同等级别(影响人类生存)黑天鹅事件的概率几乎为零。因此,可以推测 STH-MVRV 不会到 0.59,即 BTC 的价格不会到$37,979(可以忽略);

5.19 事件的起因是中国政府清退挖矿企业所引发的恐慌性事件,虽然也是黑天鹅,但不至于到「性命攸关」的程度。因此 STH-MVRV 最低到了 0.67,明显要好于 3.12 时的情况。因此,我认为如果因美国经济衰退而引发的风险市场震动,其最大程度也就类似 5.19 的级别了。如果以此为衡量标准,那么本轮牛市周期 BTC 价格回撤的极限值就在$43,129 左右。

而当前市场对美联储降息时间的推迟以及年内可能只有 1 次降息的预期,给加密市场所带来的冲击应该也就和「硅谷银行暴雷」、「币安被 FUD」等事件差不多等级。因此我仍然维持在上一篇长推文中的观点,即 BTC 会在 C1 和 C2(即 60,000-64,000 美元和 66,000-70,000 美元)区间做宽幅整理的概率更大。

截止到 6 月 21 日,STH-MVRV 为 0.99。在牛市进程中,STH-MVRV 低于 1 的时候通常都是机遇大于风险(仅对 BTC 而言,不包括 ALT)。

方法二、从市场公允价格算法的角度

我们首先需要引入一个新的概念,即「真实市场公允价格(TMMP)」,它的算法和原理如下:

TMMP =(Realized Cap -Thermocap)/ (Liveliness x Circulating Supply)

在这个公式中有 3 个基础概念需要了解:

1、Realized Cap:

是每个 UTXO 按上一次移动时的对应的价格进行估值,将网络中所有未花费的 UTXO 的价值进行累积求和,得到 Realized Cap。因为它考虑了每个比特币的最后移动时间和价格,从而更准确地反映出真实流入到 BTC 市场的总资本投入。

2、Thermocap:

也叫安全支出总额,是矿工获得所有区块奖励(包括区块奖励和交易费用)时的美元价值总和。

3、Liveliness:

是 Coin Days Destroyed 与所有生成的 Coin Days 的比率。

Coin Days(CD):是通过将每个比特币持有的天数乘以其数量来计算的。一个比特币持有一天等于一个 Coin Day。

Coin Days Destroyed (CDD):当比特币被花费时,其持有的 Coin Days 被销毁。即 Coin Days Destroyed 是所有被花费的比特币的 Coin Days 的总和。

TMMP 算法的分子是将 Realized Cap 减去 Thermocap,即表示把流入到 BTC 市场的总资本中支付给矿工的部分从市场的一般成本基础中扣除。分母是将 Liveliness 乘以流通供应量,即表示当前所有活跃 BTC(被花费)的数量。

它涵盖了所有链上活跃的筹码,包括 ETF,鲸鱼,交易所转入转出等等,并剔除了矿工部分,且不包括长期睡眠或丢失的筹码。因此把 TMMP 作为评估活跃投资者在二级市场上购买 BTC 的链上成本基础,是分析师寻求投资者链上持有最准确的均值回归模型之一。

如上图所示,蓝线就是 TMMP,灰线是 BTC 价格;每当 BTC 价格站上蓝线意味市场已经走出熊市,进入牛市周期。尽管在此之前会有假突破,但最终形成有效突破后,BTC 的价格几乎不会再低于 TMMP,即便在 5.19 黑天鹅事件发生时也是如此。但 3.12 是唯一的特例,它让 BTC 在进入牛市周期后的价格又再次低于 TMMP。

到了牛市末期,一旦 BTC 价格跌破 TMMP,意味牛市结束。也就是说,只要还在牛市周期内,BTC 的价格不会低于 TMMP,除非发生超级黑天鹅事件(影响人类生存的级别)。

截止到 6 月 21 日,TMMP 模型评估的「真实市场公允价格」是 44, 940 美元。也就是说,即使发生类似 5.19 级别的黑天鹅事件,BTC 价格回撤的极限值也将在$ 44, 900 左右。这个价格和前文中用 STH-MVRV 评估出的极限值$ 43, 129 比较接近,因此我认为这是一个值得参考的数字。

综上所述,我们可以得出一些结论:

1、在不发生超级黑天鹅的前提下,接下来 BTC 即使受到其他宏观因素影响,回撤的极限值将不会低于 43, 000-44, 000 ;

2、所谓超级黑天鹅,其影响力必然是达到对人类生命发起挑战的重大级别(比如俄乌打核战);显然「美国经济衰退」还不够级别。

3 、既然是极限值,就表示「大概率不会到」,而不是「可能会到」。

4、以上分析的时间段是在牛市周期,如进入熊市 STH-MVRV 和 TMMP 的极限标准将会失效;

此外,我还可以大言不惭的做个更远期的预测:即使到下一轮熊市周期的最底部,#BTC 的价格也不会再低于 22, 500 美元了。虽然对当前没有太大意义,但可以告诉我们随着时间推移,BTC 的下限会越来越高。如果你持有的 #BTC 成本在此之下,请务必珍惜。

依据的是 CVDD 算法:

CVDD (USD) = ∑(CDD × price) / (days × 6, 000, 000)

如上图所示,CVDD 以惊人的精度刻画了每一轮周期 BTC 价格的历史大底。当 BTC 从一位投资者转移到另一位投资者时,交易不仅具有美元价值,而且会破坏与原始投资者持有代币时间相关的时间价值。

其独特算法使得 CVDD 的价值趋势是持续攀升的,即今天的 CVDD 一定会比昨天的高,永不回撤。这对于在价格下跌的熊市中,构建市场底部不断抬升的下限非常有效!